INNOVACIÓN| 26.07.2023

Cambio climático y cibercrimen, entre los riesgos globales más severos

La industria de los seguros juega un rol crucial a la hora de poner freno a los riesgos globales más severos. Desde la mitigación del cambio climático hasta la crisis de los recursos naturales, pasando por la confrontación geoeconómica y el cibercrimen, startups insurtechs están buscando nuevas fórmulas para ayudar a combatir estos desafíos.

Cuando hablamos de los riesgos globales más severos a largo plazo (10 años o más), existen cinco categorías en las que estos se encuentran agrupados: medioambientales, sociales, económicos, tecnológicos y geopolíticos. De acuerdo con la tercera edición del informe ‘The State of Global Insurtech’, elaborado por Dealroom.co, Mundi Ventures, MAPFRE, NN Group y Generali, hay diez grandes riesgos que toda empresa, institución o sociedad deben tener en cuenta en la actualidad:

- Medioambientales: fracaso de la mitigación del cambio climático y de la adaptación al mismo, desastres naturales y fenómenos meteorológicos extremos, pérdida de la biodiversidad y colapso del ecosistema, crisis de recursos naturales e incidentes medioambientales dañinos a gran escala.

- Sociales: migración involuntaria a gran escala, erosión de la cohesión social y polarización de la sociedad.

- Tecnológicos: aumento del cibercrimen e inseguridad digital.

- Geopolíticos: confrontación geoeconómica.

Para hacer frente a todos ellos, la industria de los seguros tiene un papel destacado, incluyendo las compañías insurtech que surgen con modelos de negocio orientados a combatirlos.

Figura 1: Riesgos emergentes globales de más riesgo. Fuente: informe ‘The State of Global Insurtech’.

Los riesgos medioambientales, al alza

El aumento a gran escala de la frecuencia y gravedad de las catástrofes naturales como consecuencia del cambio climático es una realidad. Ya hemos visto cómo los fenómenos meteorológicos extremos conllevan riesgos físicos y han provocado la destrucción de hogares y empresas.

También estamos viendo cómo el aumento de la concentración de gases de efecto invernadero provoca cambios regionales y globales en la temperatura, las precipitaciones y otras variables climáticas, lo que desencadena cambios en los hábitos de consumo (por ejemplo, el aumento del uso de paneles solares en hogares o edificios comerciales).

En lo que respecta, precisamente, al mercado del carbono, se espera que este crezca masivamente, haciéndose patente la necesidad de proyectos de gran calidad que infundan confianza en dicho mercado. Según la modelización de escenarios de BNEF recogida en el informe antes nombrado, el mercado voluntario de carbono podría crecer 7,5 veces en el escenario más conservador, y hasta 70 veces en el más ambicioso, centrado en la “eliminación del carbono”.

“El cambio climático plantea simultáneamente riesgos y oportunidades a las aseguradoras y reaseguradoras, desde revisar nuestras inversiones financieras a actuar sobre nuestra cartera asegurada o ayudar a empresas y particulares a la prevención, adaptación y resiliencia, pasando por el cumplimiento regulatorio (como el del marco TFCD) o el diseño de nuevos productos y servicios. Es un desafío en el que estamos trabajando activamente para aportar valor al negocio y a la sociedad”, comenta Miguel Ángel Rodríguez Cobos, director global de innovación en MAPFRE.

Startups como Descartes o Raincoat, líderes en seguros paramétricos (aquellos donde la indemnización se dispara en base a un índice objetivo previamente establecido) han surgido con una clara orientación a la protección y adaptación de los efectos del cambio climático. Por ejemplo, Raincoat proporciona productos aseguradores que tienen vocación de dar liquidez económica a las personas tras los desastres naturales de manera inmediata.

El ciberseguro, una pieza clave del ecosistema de ciberseguridad

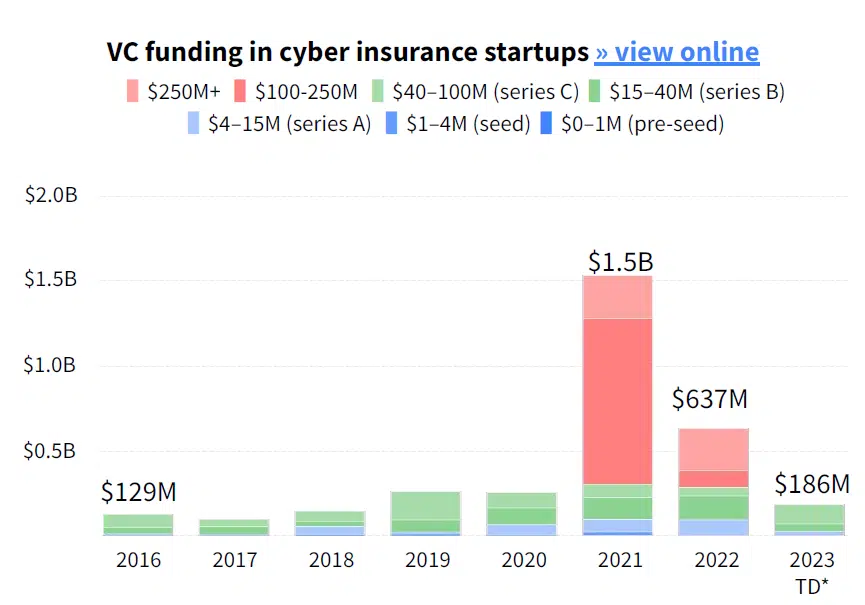

El ciberseguro es fundamental dentro del ecosistema global de la ciberseguridad. No obstante, de acuerdo con el informe ‘The State of Global Insurtech’, ha atraído solo el 4,5% de los 72 mil millones de dólares invertidos en ciberseguridad desde 2016.

La financiación de este tipo de seguros creció x10 desde 2016 y hasta su pico en 2021 – impulsado por la pandemia y el auge del teletrabajo y la educación en casa –, alcanzando más de 1.500 millones de dólares en financiación de capital riesgo. Desde entonces, la financiación se ha ralentizado, pero 2023 ya es superior a 2016-2018 con medio año aún por delante.

Figura 2: Financiación en startups de ciberseguros. Fuente: informe ‘The State of Global Insurtech’

La vulnerabilidad de las cadenas de suministro, la seguridad de las conexiones remotas o de los datos sensibles, los ataques a dispositivos IoT o a activos digitales como las carteras de criptomonedas o el metaverso, o la ciberguerra son algunas áreas que están marcando el auge en las inversiones. Ante este contexto, la previsión es que la comercialización de los ciberseguros se incremente, especialmente a través de nuevos canales o paquetes.

“Más del 60% de las PYMES europeas vivieron un intento de ciberataque el año pasado, aunque la penetración de los ciberseguros se sitúa todavía en menos del 20%”, analiza Lluis Viñas, director de inversiones de Mundi Ventures. “Aunque la gente tiende a creer que los ciberatacantes solo impactan en grandes corporaciones, las PYMES son responsables de casi la mitad de las brechas de ciberseguridad que se produjeron el año pasado. Aun así, a muchos dueños o responsables de estas pequeñas y medianas empresas todavía les cuesta entender el ciberseguro y calibrar el riesgo al que se enfrentan, lo que resulta solo en que haya penetrado al 17% de las PYMES. Como contrapunto, más allá de la demanda de cobertura, los proveedores de capacidad se enfrentan a un verdadero reto para hacer un seguimiento con evaluaciones de ciberriesgo fiables y en tiempo real, por lo que les resulta difícil seguir el ritmo de las necesidades del mercado y suscribir volúmenes masivos. Estos retos, entre otros, sientan las bases para las empresas de insurtech que aspiran a transformar positivamente el sector, especialmente en lo que respecta a la mejora de la suscripción o a alcanzar y distribuir ciberseguros para PYMES a escala”, añade.

Uno de los players de este ecosistema insurtech es Cyberwrite, compañía dedicada a apoyar a aseguradoras y reaseguradoras en la suscripción del riesgo ciber, sobre todo para pequeñas y medianas empresas. En concreto, la startup proporciona una evaluación del ciberiesgo de cada empresa, mapeada a las diferentes coberturas de la póliza y cuantificada financieramente, unas recomendaciones para la mejora de los puntos débiles detectados y una visión agregada de la cartera asegurada (escalable a decenas de miles de empresas).