ECONOMÍA| 20.07.2023

Mercados inmobiliarios, los disturbios en Francia y otros riesgos para la economía global en 2023

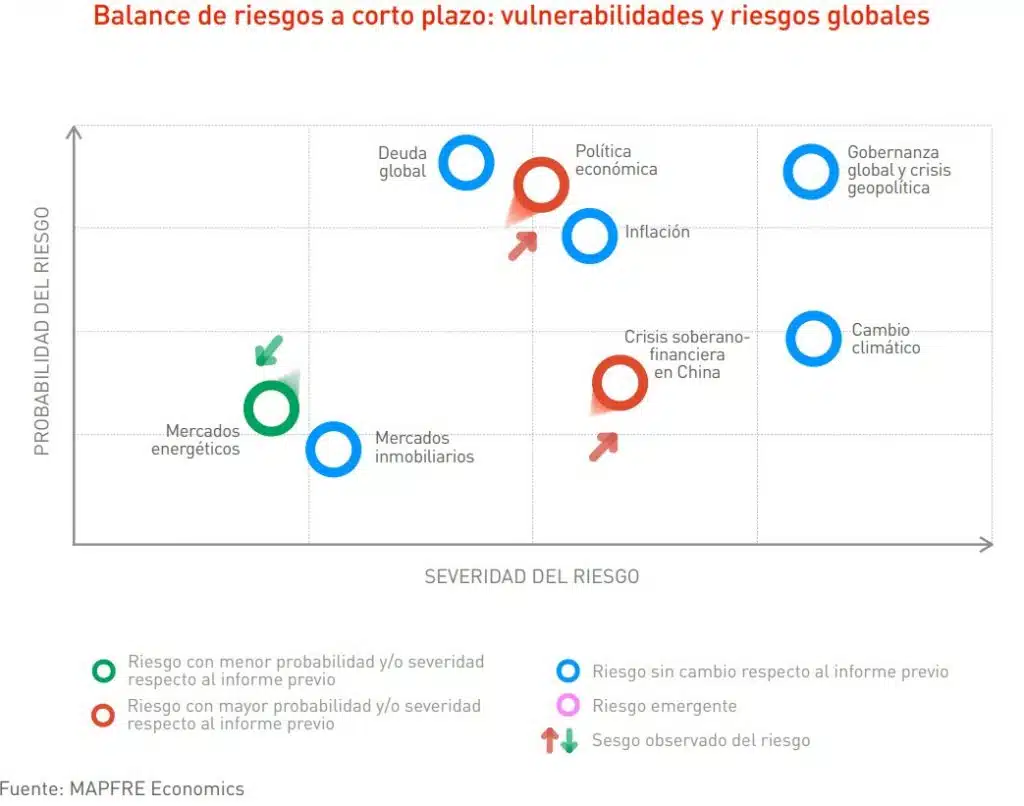

Gobernanza global y crisis geopolítica

La Unión Europea (UE) ha emitido recientemente un documento estratégico de seguridad económica con tres prioridades principales: competitividad, protección contra riesgos económicos y colaboración con otros países. Las propuestas tienen como objetivo mejorar la supervisión gubernamental del comercio “arriesgado” con terceros países, reflejando el nuevo entorno global, donde se menciona varias veces la potencial militarización de las dependencias comerciales.

La estrategia de seguridad económica de la UE se centra en abordar preocupaciones sobre la seguridad económica, especialmente a la luz de eventos geopolíticos como la invasión de Ucrania por parte de Rusia y la pandemia del Covid-19. La estrategia incluye propuestas para revisiones y reportes periódicos al Consejo Europeo, con aportes del sector privado, para abordar vulnerabilidades en las cadenas de suministro y la fuga de tecnología.

Presiones de Estados Unidos

La estrategia también responde a las presiones de Estados Unidos para restringir el flujo de bienes y tecnologías sensibles a China. Si bien la UE está considerando controles de exportación sobre bienes de uso dual y riesgos de seguridad relacionados con inversiones en el extranjero, su enfoque es menos contundente que el de Estados Unidos. La UE busca equilibrar la colaboración con Estados Unidos y mantener relaciones comerciales con China. La implementación de estas medidas dependerá en gran medida de la próxima Comisión, y podrían surgir tensiones transatlánticas si Estados Unidos experimenta un cambio de liderazgo después de las elecciones presidenciales de 2024.

Presidencia española del Consejo de la Unión Europea

La Presidencia Española del Consejo de la Unión Europea tiene como objetivo abordar los principales desafíos que enfrenta la UE. Esto incluye responder a crisis como la pandemia del Covid-19, la invasión de Ucrania por parte de Rusia y cambios geopolíticos. El gobierno español busca desempeñar un papel significativo en la configuración del rumbo futuro de la UE y fortalecer sus alianzas globales. Las principales prioridades incluyen apoyar a Ucrania, buscar nuevos aliados en América Latina y el Caribe, y avanzar en la transición verde.

Tendencias actuales en varios sectores

En el mercado bancario y financiero de Estados Unidos, el presidente del Comité de Banca del Senado, Sherrod Brown, ha logrado una importante victoria al obtener la aprobación de una propuesta que permite al gobierno de Estados Unidos recuperar el salario de ejecutivos de bancos fallidos. Por otra parte, BlackRock y JPM se han asociado con el gobierno de Ucrania para crear un banco de reconstrucción de 400 mil millones de dólares.

En temas de energía, continúa el drama en la COP-28 y el petróleo ruso enfrenta presiones de las sanciones de la UE. Los países de la UE con importantes industrias automovilísticas luchan por responder a la avalancha de vehículos eléctricos chinos baratos en el mercado.

En materia de defensa/seguridad nacional estadounidense, los comentarios del presidente J. Biden sobre el líder supremo chino Xi Jinping han desatado controversia. Por otra parte, Rumania es considerada para entrenar a pilotos ucranianos para volar F-16 y el panel de la Cámara aprueba enmiendas para fortalecer la ciberseguridad contra China.

Impacto político de los disturbios en Francia

El asesinato de un joven de origen argelino ha desencadenado violencia generalizada en Francia y expuesto profundas divisiones en la sociedad de ese país. El gobierno enfrenta un desafío complejo para restaurar el orden y abordar los problemas subyacentes para evitar una mayor escalada y polarización. El impacto político duradero de los disturbios dependerá de cuánto tiempo persistan. Aquellos que abogan por una aplicación más estricta del control policial podrían ganar apoyo popular, ya que una encuesta de IFOP mostró que la mayoría confía y simpatiza con la policía. La situación también ha aumentado las preocupaciones sobre la seguridad pública, el turismo y eventos próximos como la Copa Mundial de Rugby y los Juegos Olímpicos de París.

Deuda global

En el primer trimestre de 2023, la deuda global aumentó en 8,3 billones de dólares ubicándose en los 305 billones de dólares, lo que supone un 332% del PIB mundial (8 décimas menor que al cierre de 2022). Este aumento, en términos absolutos, fue liderado por los mercados desarrollados, que aumentaron su deuda en 5,1 billones de dólares, mientras que los mercados emergentes lo hicieron en 3,2 billones de dólares, alcanzando un nuevo récord. A medida que las subidas de tipos de interés llevadas a cabo por los principales bancos centrales se consolidan, y a pesar de la desaceleración del crecimiento global, los niveles de deuda mundiales continúan estancados cerca de sus máximos históricos y en torno a 50 puntos porcentuales por encima de los niveles de 2008. Esta dinámica continúa pesando sobre la carga de la deuda (con la renovación de los intereses presionando al alza), lastrando la productividad (principalmente en las economías con las mayores ratios de endeudamiento) y poniendo en riesgo la sostenibilidad de la misma (riesgo de crisis de deuda) ante un punto de inflexión de la política monetaria que no termina de alcanzarse, menor liquidez y crecimiento con tendencia a moderarse.

Política económica

De la mano de los datos de inflación, la política monetaria de los principales bancos centrales ha favorecido el alargamiento del ciclo de endurecimiento, por un lado, con la señalización de un tipo de interés terminal superior al previsto hace tan solo uno meses y, por otro, reiterando que permanecerán en niveles elevados hasta lograr los objetivos de estabilidad financiera, junto con el factor adicional de la reducción de balance en curso.

A medida que la Reserva Federal y los bancos centrales del G-10 se adentran en el terreno restrictivo de la política monetaria en su intento por contener la inflación, se enfrentan a la disyuntiva cada vez más palpable sobre cuánto erosionar la demanda y, con ello, el crecimiento global, y qué niveles de inflación son compatibles con unas expectativas a medio y largo plazo. En este sentido, y si bien las tasas de inflación comienzan a dejar atrás sus puntos máximos, las fragilidades en los activos de riesgo y las señales de alerta de un potencial accidente financiero continúan acumulándose, de la mano de un retorno a la normalidad que continúa desequilibrado por una menor capacidad productiva todavía no recuperada y por depresores de la demanda aún por manifestar su impacto.

Crisis soberano-financiera en China

Los primeros indicadores sobre el impulso de la reapertura china han venido mostrando una debilidad mayor de lo inicialmente previsto, sugiriendo que la recuperación podría ser menos intensa y más desigual. Los principales catalizadores continúan siendo el consumo y el sector servicios, apoyados en el ahorro acumulado, y la normalización de los deprimidos niveles de confianza. No obstante, esa reactivación del consumo no está manteniendo el nivel de impulso inicial, la confianza del consumidor no termina de recuperar el tono positivo esperado, y el ahorro podría mantenerse de forma más prolongada en el tiempo por encima de la tendencia anterior a la pandemia, tal como muestran los últimos datos de inflación del país.

Al mismo tiempo, los indicadores del sector manufacturero muestran que la normalización no se ha producido en absoluto. En este contexto, se espera que la segunda mitad del año venga acompañada de nuevos paquetes de estímulo, tanto en términos de política económica, como en términos de política fiscal o cuasifiscal.

Cambio climático

Las vulnerabilidades asociadas al cambio climático continúan acumulando advertencias a medida que los costos económicos de los eventos extremos relacionados con el clima se extienden por todo el mundo de forma interconectada, con las previsiones del fenómeno de “El Niño” como ejemplo de evento climático cercano.

La manifestación de esas anomalías se ha venido resintiendo en los precios de mercados de los productos básicos, como los futuros del trigo, café, azúcar y cacao entre otros, al afectar al rendimiento de los cultivos, los precios de la energía o la disponibilidad de agua, en un contexto en el que la volatilidad en torno a las cadenas de suministro y su traslación a los precios puede generar un shock adicional a la normalización de la inflación.

Inflación

Los datos de inflación han continuado demostrando una dinámica a la baja, con la positiva moderación de las materias primas, principalmente las energéticas, cadenas de suministro prácticamente funcionando en régimen de normalidad y la moderación de la demanda de bienes duraderos e intensivos en manufactura. Por el contrario, el repunte de la inflación de servicios sigue sin mostrar una tendencia equivalente, y muestra una resistencia a ceder mayor a la anticipada. Esta dinámica se viene reflejando en una inflación subyacente que se muestra con una serie de vientos de cola menos favorable, favoreciendo las perspectivas de mayor duración y del posible respaldo de alzas salariales desencadenadas tanto por las fricciones del mercado laboral como por la pérdida de poder adquisitivo acumulada.

Se espera que la tendencia de los precios continúe mostrando signos de moderación, aunque a un ritmo menor del deseable, y evitando efectos de segunda ronda que provoquen un desanclaje de las expectativas de inflación.

Mercados inmobiliarios

Las perturbaciones en el sector bancario, sumadas al entorno de tipos de interés al alza y a una capacidad de recuperar poder adquisitivo a la baja, continúan debilitando el apetito por el sector inmobiliario desde el prisma tanto del inversor (con rentabilidades competitivas en los mercados tanto monetarios como de deuda), como por el lado del consumidor (cuya demanda de crédito se resiente ante el endurecimiento de las condiciones. En consecuencia, el ajuste de valoraciones continúa siendo un riesgo en las principales economías, aunque el proceso registrado hasta la fecha constata un ritmo moderado.

El ciclo de ajuste de valoraciones podría ser más abrupto y pronunciado a medida que el apetito por el riesgo disminuye, el acceso a financiación resulta más estricto y las necesidades de refinanciación elevan las insolvencias, todo ello supeditado a un entorno de tipos de interés más restrictivo y un desempeño económico por debajo de la tendencia.

Mercados energéticos

Los temores a una crisis energética global se han venido tamizando a lo largo de 2023, de la mano de unas menores presiones en las materias primas energéticas, con los precios del gas, especialmente en Europa, recuperando niveles anteriores a la invasión de Rusia y alejando los máximos vistos en la segunda mitad de 2022.

Con este reequilibrio, las preocupaciones sobre los mercados energéticos disminuyen, permitiendo una reorientación de comercio energético menos abrupta y dotando de mayor margen de maniobra para encaminar la transición en curso. Sin embargo, y dado el panorama geopolítico global, la crisis energética está aún lejos de terminar, el riesgo de nuevos eventos de volatilidad en los precios permanece vigente y el déficit de inversión en energías alternativas es todavía visible.

ARTÍCULOS RELACIONADOS: