Fondos garantizados vs. depósitos: ¿cuál es la mejor opción para los ahorradores?

En ese “cajón” entran varios tipos de activos, desde las Letras del Estado hasta los depósitos bancarios. Tradicionalmente, estas opciones eran las favoritas de los inversores más conservadores antes de que los tipos estuviesen en el 0%, una situación que les obligó a buscar opciones con mayor riesgo que ofreciesen mejores retornos.

Las Letras del Estado han experimentado una subida relevante en sus retornos al subir por encima del 3% después de las caídas registradas en 2022 en toda la renta fija, y han saltado a los titulares debido a las largas colas de inversores que se formaron a las puertas del Banco de España.

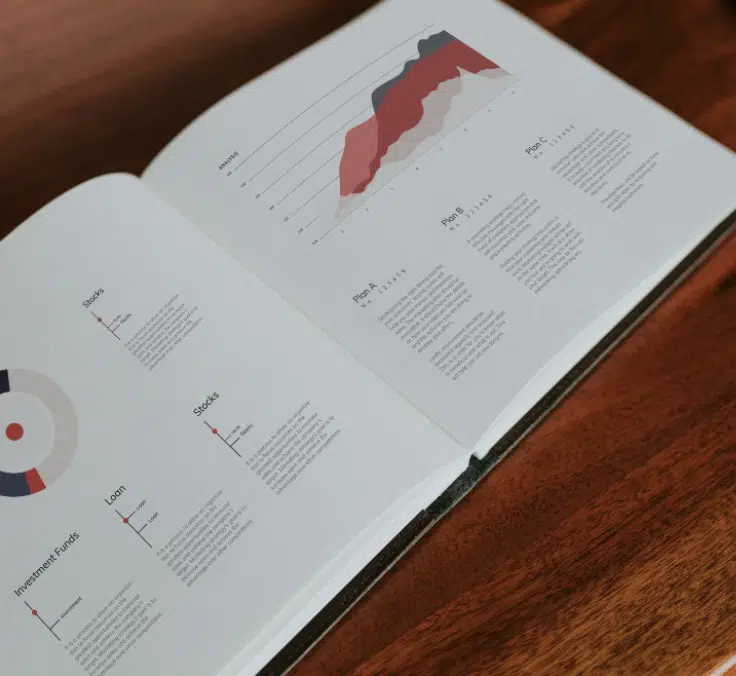

Alberto Matellán, economista jefe de MAPFRE Inversión, explica que la inversión directa en Letras podría no ser la adecuada para todos los inversores y recomienda otro producto: los fondos garantizados. Se trata de productos que aseguran que, como mínimo, en una determinada fecha futura se conservará la totalidad o parte de la inversión inicial, según explica la CNMV en su página web, donde especifica que estos no garantizan la rentabilidad en todo momento, sino solo en la fecha de vencimiento.

“Con los tipos donde están y buenos gestores de renta fija, dentro de poco va a ser posible encontrar productos garantizados con las mismas rentabilidades e incluso superiores que las letras”, añade.

Eduardo Ripollés, director de ventas institucionales de MAPFRE AM, destaca que la entrada en los fondos garantizados ha sido “muy rápida” desde que comenzaron las subidas de tipos de interés. Lo confirman las cifras de Inverco: en febrero, registraron unas entradas de 647 millones de euros, lo cual sitúa el total desde que comenzó el año en casi 944 millones.

Estos vehículos invierten principalmente en letras y bonos del estado, con lo que ofrecen una mayor diversificación respecto a la inversión directa en estos activos. Además, las carteras pueden incluir también algunos bonos corporativos e incluso bonos indexados, por lo que se perfilan como la opción ideal para los ahorradores más conservadores.

Ripollés recuerda que otra de las ventajas de los fondos garantizados es la posibilidad de traspaso sin peaje fiscal. “El inversor tiene la opción del traspaso entre fondos sin peaje fiscal, lo que le ayuda en la planificación fiscal y la posibilidad del diferimiento de pago de plusvalías o minusvalías si así lo considera”, resalta.

Los depósitos, muy lejos de ofrecer buenos retornos

Estos fueron especialmente rentables durante la crisis financiera. Cuando se frenó la financiación mayorista, los bancos tuvieron que volcarse en su clientela para conseguir liquidez, lo que hizo que aumentase la remuneración de los depósitos hasta niveles del 5% en algunos casos.

Pero ahora, la situación es otra. Las entidades cuentan con liquidez de sobra, lo que hace que no sea necesario aumentar la rentabilidad de los depósitos, que en España se mantiene en niveles bastante bajos salvo algunas excepciones en el caso de bancos más pequeños. Según datos recientes del Banco Central Europeo (BCE), pagaban de media en enero un interés del 0,69% por los depósitos a dos años, frente a la media del 1,2% en la zona euro y del más de 1,8% que dan las entidades de Italia y Holanda.

El gobernador del Banco de España, Pablo Hernández de Cos, explicó en una intervención reciente que la traslación de la subida de los tipos está siendo más lenta que en otros periodos, especialmente en el caso de los depósitos.

“En comparativa europea, el patrón en las principales economías sigue en términos generales este comportamiento rezagado respecto de episodios anteriores, si bien en el caso español la traslación durante 2022 se ha situado por debajo de la media, en particular para los depósitos. La particularidad del punto de partida de este episodio, con tipos de mercado por debajo de cero, y el exceso de liquidez acumulado por las entidades de depósito estarían contribuyendo a este fenómeno”, señalaba De Cos.

Así, la previsión es que la rentabilidad que ofrezcan las entidades bancarias por los depósitos se mantenga baja en el futuro inmediato, lo que hace que no sean la mejor opción para aquellos ahorradores que quieran obtener.

ARTÍCULOS RELACIONADOS: