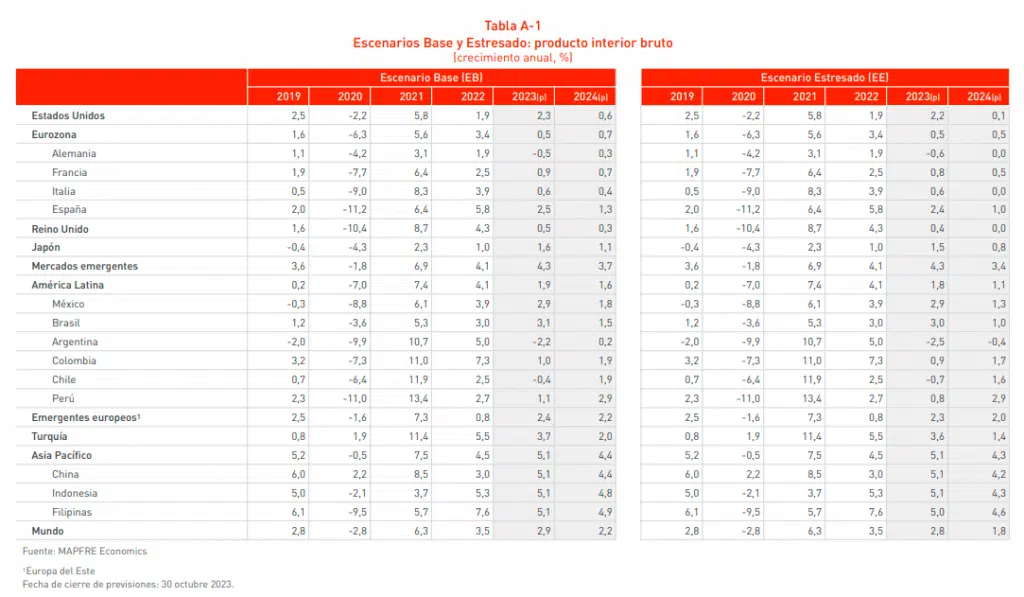

Estes são os dois cenários para a economia global nos próximos meses

Em seu cenário de base, a previsão de crescimento para a economia global é 2,9% este ano e 2,2% no próximo, com inflação de 6,6% em 2023 e 6,1% em 2024.

A previsão estressada, por outro lado, antecipa um crescimento ligeiramente inferior este ano, de 2,8% em comparação com 1,8% que a economia cresceria. A inflação também seria mais alta, com uma previsão de 6,8% tanto para 2023 quanto para 2024.

Cenário base

Para fins do cenário base considerado neste relatório, o crescimento se manteria abaixo do potencial para o restante de 2023 e início de 2024, com uma desaceleração cíclica mais tardia do que nos relatórios anteriores e mais abrupta no próximo ano.

A inflação projetada também conta com um retorno gradual mais tardio, mas sujeito a taxas mais sustentáveis e permitindo a recuperação gradual dos salários reais. Apesar disso, o esgotamento dos principais pilares de apoio à demanda continuará tendo um impacto negativo, embora limitando os catalisadores da inflação.

Como resultado, a política monetária permaneceria nos níveis atuais, pelo menos até a segunda metade de 2024 nos países desenvolvidos, e continuaria a ser gradualmente flexibilizada nos países emergentes, embora atendendo às dinâmicas internas de equilíbrio entre atividade econômica e preços.

Mais especificamente, as taxas de juros atuais são mantidas tanto para a Reserva Federal dos Estados Unidos quanto para o BCE, pelo menos durante a primeira metade de 2024, período após o qual começariam as primeiras quedas, mas mantendo taxas de juros reais positivas de forma prolongada.

Devido ao novo ambiente global, as previsões de preços do petróleo são modificadas para 87 USD/barril em média, introduzindo um quarto trimestre com um pico de 101 USD/barril até o final do ano. Por sua vez, é simulada uma trajetória mais elevada de longo prazo, com uma média que permanece acima de 90 USD/barril em 2024 e uma normalização de convergência mais tardia no médio prazo.

Essa hipótese se traduz em um período de estagflação mais pronunciado em 2024, mas com implicações mais pronunciadas sobre a atividade do que sobre a dinâmica dos preços. Para o preço do gás, as modificações também são repassadas para o lado positivo, mas com um choque mais contido e uma recuperação mais precoce para os níveis anteriores ao conflito.

Cenário conturbado

No que se refere ao cenário conturbado (cenário de risco) considerado para os fins do relatório, parte-se de um choque mais pronunciado nos preços do petróleo e sustentado durante grande parte de 2024, devido a um agravamento das tensões no Oriente Médio. Esse choque de oferta se traduz em um cenário de estagflação mais rigoroso, com implicações tanto para a atividade econômica quanto para a dinâmica dos preços. Mais especificamente, e embora os efeitos sejam quase nulos para o restante de 2023, a erosão da atividade se traduz em uma redução de 3 décimos de crescimento até 2024.

Em termos de inflação, o impacto adiciona dois décimos à média anual em 2024 e sete décimos em 2024 (cerca de um ponto percentual em um período de 12 meses). O choque no preço do petróleo significa alcançar cotas de 115 USD/barril entre o final do quarto trimestre e o início do primeiro trimestre de 2024, como ponto máximo, e com os preços estagnados em cerca de 100 USD/barril no restante do horizonte de projeção.

Nesse cenário conturbado, a política fiscal permanece em terreno neutro e sem ativar novamente os mecanismos fiscais de proteção, embora sujeita a um ambiente de condições financeiras mais rígido. A política monetária conserva um ambiente de restrição de forma mais prolongada, com um aumento adicional de taxas de juros por parte da Reserva Federal dos Estados Unidos (FED), mas não do Banco Central Europeu (BCE), e adiando a fase de flexibilização monetária até o final de 2024 e início de 2025.

No caso das políticas monetárias dos mercados emergentes, não foi incluída uma linha de endurecimento adicional, mas aderem a um processo de flexibilização mais prolongado no tempo e adiado em um trimestre. A mudança nas condições leva a uma volatilidade implícita que eleva o VIX a níveis acima de 40 e a média anual próxima de 35.

A inferência resulta em uma correção dos ativos de risco com a renda variável global contraindo 20% em seu índice agregado, a renda fixa começando com uma correção de 10% na duração de 10 anos e um dólar novamente se fortalecendo em relação ao restante das divisas (1,05 em relação ao EUR), e que permanece valorizado em curto e médio prazos (1,07 em 2024 e 1,1 em 2025), ampliando assim o efeito da retirada de liquidez e um flight-to-quality que afeta as divisas emergentes que enfrentam saídas de fluxos semelhantes aos choques anteriores, mas muito mais seletivas.

Por fim, em termos de spreads de crédito, a ampliação e diferenciais são definidos na faixa de 100 a 200 pontos básicos, em função da escala de qualidade de crédito.

ARTIGOS RELACIONADOS: