ECONOMÍA| 23.05.2022

¿Cómo afectan los tipos de interés a la economía familiar?

La tendencia al alza del Euribor que estamos viendo en estos últimos tiempos afecta a la subida de los tipos de interés que afectan a las hipotecas y, en consecuencia, a nuestra economía. Si estás a punto de comprarte una vivienda o ya tienes una hipoteca, en este artículo te explicaremos los conceptos clave que necesitas conocer y cómo afectan a nuestro bolsillo.

Si ya tienes contratada una hipoteca a tipo de interés mixta o variable, posiblemente ya estés mucho más familiarizado con estos términos y, en general, con el impacto de los tipos de interés. Sin embargo, estos también determinan otros efectos en las economías. Conocer los tipos de interés no solo te puede ayudar con las hipotecas, también te ayudará a plantear mejor cualquiera de tus préstamos u otras decisiones financieras a las que te puedes enfrentar.

¿Qué son los tipos de interés?

En este artículo queremos empezar por explicarte este concepto que nos permitirá entender la dinámica financiera: los tipos de interés. De la misma manera que pagas para comprarte un móvil o para poder acceder a los servicios del teleoperador, el dinero también tiene un precio. Un coste que viene indicado por el tipo de interés que pagas porque te lo presten y que normalmente suele ser un porcentaje de este capital prestado. A esto, hay que sumarle el margen que suelen aplicar las entidades.

Los tipos de interés más fáciles de identificar son los de las hipotecas y los préstamos. Por ejemplo, cuando firmamos una hipoteca, el precio de este préstamo vendrá marcado precisamente por el tipo de interés y, cuanto mayor sea, más caro nos resultará hacernos con la cantidad necesaria para hacer frente a la compra.

Los que actualmente tienen una hipoteca temen que la situación actual pueda encarecer sus préstamos y, del mismo modo, quienes se preparan para invertir en el sector inmobiliario están atentos a los movimientos de la banca, que podría modificar sus ofertas en función de los movimientos que lleven a cabo instituciones monetarias como el Banco Central Europeo (BCE), que, en este caso, es el organismo regulador del tipo de interés oficial de la eurozona, es decir, del “precio del dinero” .

Los tipos de interés en la hipoteca: fijo, variable o mixto

Como ya hemos mencionado existen diferentes tipos de interés, a continuación, te explicamos las diferencias entre los tipos de interés fijo, variable y mixto, para que sepas distinguirlos antes de acudir a una entidad bancaria.

La mayoría de las hipotecas que se contratan en España son a interés variable, aunque existe una dos modalidades más, la fija y la mixta. Esta última que se recomienda en casos muy específicos.

Empezamos por hablar de los intereses fijos, este es cuando se emplea una tasa fija común que permite la estabilidad del interés en el largo plazo. Resumidamente, si te prestan 500 euros y la tasa es del 3%, los intereses sobre el capital prestado serán siempre 15 euros durante todo el período establecido. Esta modalidad de tipo de interés suele ser algo más elevada que la de interés variable porque supone un riesgo mayor para la entidad.

El interés variable es el que podemos encontrar en la gran mayoría de las hipotecas, y al contrario que el interés fijo, suele variar a lo largo del período. Implica que el tipo del préstamo irá variando con el tiempo según la evolución de su índice de referencia, el Euribor, del que hablaremos más adelante.

Una hipoteca tipo mixto es aquella que combina el interés fijo y el interés variable. Como su nombre indica, durante los primeros años del plazo, el interés que se aplica es fijo y, por lo tanto, las cuotas que tendrás que pagar serán siempre las mismas. Para el resto de plazo, el interés pasa a ser variable y su valor dependerá de si sube o baja el Euríbor.

Este tipo de hipotecas son interesantes si el euríbor mantiene una tendencia a la baja o se estabiliza en valores negativos durante un gran periodo de tiempo (como ha pasado en los últimos años y hasta principios de 2022). El principal problema que asocian estos productos es que es imposible prever cómo se comportará el Euríbor de aquí a 10 años o más. De manera que esta opción no son la alternativa para quienes prefieren pagar cuotas estables y sin sorpresas futuras.

¿Qué determina el tipo de interés?

Los bancos centrales de cada territorio son la institución que marca los tipos de interés en esa zona. Es el Banco Central Europeo (BCE) en el caso de España el que fija el precio oficial del dinero, igual que lo hace para todos los países de la eurozona como lo hace el Banco de Inglaterra para el Reino Unido o la Reserva Federal para los Estados Unidos.

En consecuencia, los tipos del BCE establecen el precio al que se compra y vende el dinero en la eurozona. Su evolución es clave para la mayoría de los productos financieros, como los préstamos o los depósitos. Cuando los tipos de interés son bajos la rentabilidad de los depósitos será limitada y si los tipos suben, aumentará. Lo mismo pasa con préstamos e hipotecas. Si el interés es bajo también tenderá a serlo el coste de financiación. En el caso de las hipotecas, el motivo es que el Euríbor evoluciona en paralelo a los tipos de interés, porque están correlacionados.

¿Y por qué están relacionados con el Euribor?

Para entender como están correlacionados, hay que comprender cómo funciona el Euríbor. El índice del Euribor se calcula partiendo de los precios de oferta de los préstamos interbancarios entre las principales entidades europeas con máxima calidad crediticia.

De manera que, simplificándolo mucho, si el tipo de interés del BCE es el precio al que este presta dinero a los bancos y el Euribor es el precio al que estos se lo prestan entre sí, es fácil entender por qué estos dos están estrechamente relacionados entre sí. Normalmente, el Euribor suele estar por encima de los tipos del BCE cuando se cree que estos pueden subir y, por debajo, cuando se estima que van a bajar o mantenerse estables.

¿Qué relación hay entre la inflación y los tipos de interés?

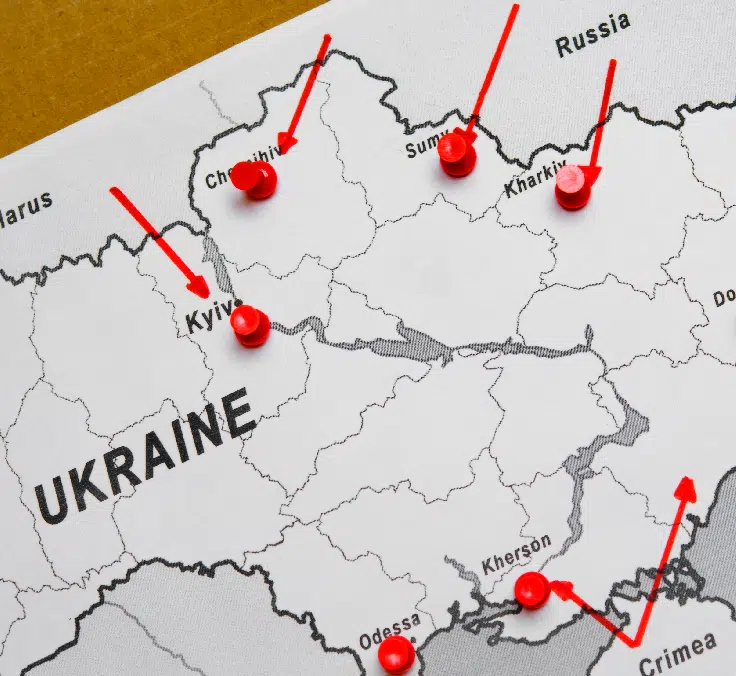

El objetivo del banco central y de todos en general, suele ser conseguir una inflación moderada. Es la manera de hacer crecer la economía, estimulando el consumo y facilitando el pago de las deudas. Hasta ahora, para poder garantizar esta situación el BCE había mantenido tipos de interés bastante bajos. Sin embargo, una de las consecuencias de la invasión de Ucrania por parte de Rusia es un aumento de la inflación, como recalcábamos en nuestro último artículo sobre cómo ahorrar en contextos en las que esta sube.

Con el panorama geopolítico actual nos lleva a preguntarnos si esta escalada de la inflación podría afectar a su vez a los tipos de interés. Este hecho repercutiría directamente en las hipotecas, tanto en las actuales como en las que se firmen de ahora en adelante, pero también afectaría a otros productos financieros.

Cuando los tipos de interés suben, la inflación suele bajar. De forma muy resumida, esto pasa porque la política monetaria y las subidas de tipos de interés se utilizan como fórmula para controlar la inflación y frenar la subida de precios. De hecho, los bancos centrales ya han provocado un fuerte viraje hacia políticas más agresivas, con los primeros movimientos al alza y la retirada paulatina de liquidez de los mercados.

Una bajada en los tipos de interés penaliza el ahorro y fomenta la inversión, lo que favorece a las personas que quieren pedir préstamos o hipotecas, así como a los que ya la tienen y está en interés variable. Si nos ponemos en la situación contraria, el de la subida de los tipos de interés, esto beneficia a ahorradores y prestamistas, es decir, los que buscan el ahorro antes que la inversión. Una época en la que es mejor optar por bonos del Estado, prestar dinero a una empresa o adquirir productos de ahorro con remuneraciones fijas.

Por tanto, la subida de los tipos de interés afecta en la manera cómo se comportan los actores, ya que estos se lo piensan más a la hora de pedir un crédito y estos son imprescindibles para el funcionamiento de la economía, ya que los necesitamos para obtener materias primas, montar negocios, etc…

¿Cómo afectan las variaciones en los tipos de interés en nuestra economía?

Como mencionábamos anteriormente el conflicto en Ucrania tiene muchas consecuencias y entre ellas están las económicas. Las economías mundiales se preparan para estas consecuencias y dado el escenario de la creciente inflación es lógico preguntarnos cómo afectará esta subida a nuestros bolsillos.

La Reserva Federal de Estados Unidos aprobó hace unas semanas la primera subida de tasas de interés desde 2018 con el objetivo de frenar la inflación. La inflación y la subida generalizada de los precios se ha convertido en una de las preocupaciones principales de los ciudadanos. El IPC, el índice de precios al consumo, subió hasta el 7,4% en este mes de febrero, su tasa más alta desde 1989.

Si a la situación delicada de la economía europea, que todavía se está recuperando del coronavirus, le sumas la cercanía al conflicto y la dependía en materia energética de Rusia, nos lleva a una situación mucho más sensible que la estadounidense. A pesar de este contexto, la presidenta del BCE ha afirmado que la subida de tipos de interés está cada vez más cerca. Entre las principales consecuencias podremos ver:

- Encarecimiento de los préstamos: la consecuencia más evidente de la subida de tipos de interés es el encarecimiento de los préstamos. Es decir, al ciudadano le tocará pagar más por recibir la misma cantidad de dinero, como hemos explicado anteriormente con los ejemplos de las hipotecas.

- Moderación de la inflación: como ya hemos mencionado anteriormente, la razón de subir los tipos de interés es el control de la inflación. El objetivo del BCE es que la tasa de inflación se sitúe en el 2% a medio plazo. Si tenemos en cuenta el primer punto, el encarecimiento de los préstamos implica que los bancos dificultan el acceso al crédito, lo que desincentiva el consumo y mejora la inflación.

- Bajada en la creación de empleos: aunque la subida de tipos busca estabilizar la economía también suele provocar una ralentización del crecimiento. Si la economía no crece y se restringe el acceso al crédito puede provocar una bajada en la creación de empleos y un aumento del paro.

- Promoción y fomento del ahorro: todos los puntos anteriores suelen avocar a los consumidores a ahorrar más dinero, precisamente durante la pandemia se disparó el ahorro familiar, ya que muchos ciudadanos decidieron, ante la incertidumbre, guardar el dinero. Si ante este contexto de incertidumbre también prefieres fomentar el ahorro en nuestro último artículo te explicamos algunas fórmulas para evitar que vuestro dinero pierda valor.

La situación nos lleva a la conclusión que, al encarecimiento generalizado de los productos y servicios, como la luz o la gasolina, se les unirá un encarecimiento del dinero prestado, es decir, de los préstamos, las hipotecas o las tarjetas de crédito. La importancia de los tipos de interés en nuestra economía familiar es manifiesta, así que es importante permanecer atentos a posibles cambios en el mercado, así como estar informado para poder tomar mejores decisiones financieras.

ARTICULOS RELACIONADOS: